ম্যাকডি শেয়ার বাজারের চার্ট বিশ্লেষণে ব্যবহৃত একটি ট্রেডিং সূচক যা ১৯৭০ সালের দশকের শেষের দিকে জেরাল্ড অ্যাপেল(Gerald Appel) দ্বারা নির্মিত।

"MACD" "সিগন্যাল"এবং"OSCI বার গ্রাফ"এই তিনটি লাইন দ্বারা গঠিত ম্যাকডি(MACD),দুই ধরণের ইডোহেইকিনছে এর অবস্থানগত ব্যাবধান থেকে শেয়ার বাজার মূল্যের উত্থান-পতন প্রবণতা বোঝার একটি পদ্ধতি।

দুই ধরণের ইডোহেইকিনছে বলতে বুঝি,গোল্ডেন ক্রস(Golden Cross)এবং ডেড ক্রস(Dead Cross) খুঁজে বের করার জন্য দৈনিক সময় কালের ক্ষেত্রে ২৫দিন এবং ৭৫দিনের তানজুন ইডো হেইকিন (SMA) ব্যবহার করে থাকি । ম্যাকডি এর জন্য ব্যবহার করা ইডোহেইকিনছে একটু ভিন্ন ধরণের।এই পর্যন্ত যেই ইডোহেইকিনছে এর ব্যাখ্যা দিয়ে এসেছি সেটি হচ্ছে তানজুন ইডোহেইকিন(Simple moving average) কিন্তু ম্যাকডি এর ক্ষেত্রে সিছু হেইকাতসু ইডোহেইকিন(Exponential moving average)ব্যবহার করা হয় ।

নিন্মে তানজুন ইডোহেইকিন এবং সিছু হেইকাতসু ইডোহেইকিন(EMA)এর মধ্যে পার্থক্য বুঝানোর জন্য ব্যাখ্যা করা হলো ।উদাহরণস্বরূপ ৩দিনের সমাপনী মূল্যের গড়মূল্য ব্যবহার করে ব্যাখ্যা করব।

তানজুন ইডোহেইকিন(SMA)=(প্রথম দিনের সমাপনী মূল্য +দ্বিতীয় দিনের সমাপনী মূল্য+তৃতীয় দিনের সমাপনী মূল্য)÷৩দিন

সিছু হেইকাতসু ইডোহেইকিন(EMA)=(প্রথম দিনের সমাপনী মূল্য +দ্বিতীয় দিনের সমাপনী মূল্য+তৃতীয় দিনের সমাপনী মূল্য+তৃতীয় দিনের সমাপনী মূল্য)÷(৩দিন +১দিন)

তানজুন ইডোহেইকিন,৩দিনের সমাপনী মূল্য সমানভাবে গণনা করা হয় অন্যদিকে সিছু হেইকাতসু ইডোহেইকিন এর ক্ষেত্রে শেষ দিনের সমাপনী মূল্য দ্বিগুণ করে হিসাব করা হয়,ফলে সর্বশেষ সমাপনী মূল্য বড় পরিমাণে প্রতিফলিত হয়।

তানজুন ইডোহেইকিন বাজারের প্রকৃত গতি থেকে সামান্য পিছিয়ে পড়ে থাকে , তবে সেই তুলনায় সিছু হেইকাতসু ইডোহেইকিন প্রকৃত বাজার মূল্যের গতির কাছাকাছি থাকাতে প্রকৃত বাজার গতির নিকটবর্তী মান গণনা করা সম্ভব ।

স্বল্প মেয়াদী এবং মধ্যমেয়াদী দুটি সিছু হেইকাতসু ইডোহেইকিন এর ব্যাবধান হল "MACD"

ম্যাকডিকে লাইন অঙ্কন করে ইডোহেইকিনছেন রূপে প্রকাশ করাকে সিগন্যাল বলে।

ম্যাকডি এবং সিগন্যাল এর দিক নির্দেশনা,বিপথগমন(উল্টো দিকে চলা ),জট লাগা অবস্থার দিকে মনোযোগ দিয়ে বাজার পরিবর্তন এবং গতি আয়ত্ত করার জন্য,তুলনামূলকভাবে ধোঁকাবাজি কম একটি সহজ চার্ট বিশ্লেষণ পদ্ধতি।

সাধারণত, স্বল্পমেয়াদী সিছু হেইকাতসু ইডোহেইকিন এর সময় কাল ১২দিন,দীর্ঘ মেয়াদী সিছু হেইকাতসু ইডোহেইকিন এর সময় কাল ২৬দিনএবং সিগন্যালের সময় কাল বেশিরভাগ ক্ষেত্রে ৯ দিন ধরে গণনা করা হয় ।

হিসাব পদ্ধতি

MACD=মধ্যমেয়াদী সিছু হেইকাতসু ইডোহেইকিন(২৬দিন)-স্বল্পমেয়াদী সিছু হেইকাতসু ইডোহেইকিন (১২দিন)

সিগন্যাল=ম্যাকডি এর তানজুন ইডোহেইকিন(9 দিন)

বিনিয়োগের জন্য কিভাবে MACD ব্যবহার করতে হয় তা ব্যাখ্যা করা যাক।

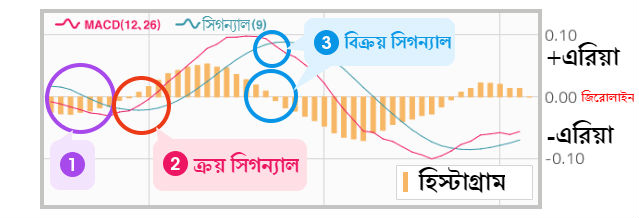

MACD এর ক্রয় সিগন্যাল এবং বিক্রয় সিগন্যাল খুঁজে বের করার উপায়OSCI কি?

OSCI হচ্ছে "MACD এবং সিগন্যাল একে অপর থেকে কতটা দূরে অবস্থান করছে তাহা বার গ্রাফ (হিস্টোগ্রাম)দিয়ে চিত্রিত করে প্রকাশ করা ।ম্যাকডি হিস্টোগ্রাম কীভাবে এবং ব্যবহার করবো

হিসাব পদ্ধতি(OSCI বার গ্রাফ)ম্যাকডি হিস্টোগ্রাম=MACD-SIGNAL

মৌলিক লাইন "MACD" নিম্নগামী হলে এবং তার ইডোহেইকিনছেন"সিগন্যাল"ম্যাকডি এর উপরে অবস্থান করলে অনুমান করতে হবে বাজার দুর্বল।

মৌলিক লাইন "MACD" নিম্নগামী হলে এবং তার ইডোহেইকিনছেন"সিগন্যাল"ম্যাকডি এর উপরে অবস্থান করলে অনুমান করতে হবে বাজার দুর্বল। এর পরে, "MACD"যখন সমন্বয় বজায় রেখে আলতো করে "সিগন্যাল" অতিক্রম করে ঊর্ধ্বমুখী হলে তখন এটি গোল্ডেন ক্রস হিসাবে আবির্ভাব হয় এবং ক্রয় সিগন্যাল ইঙ্গিত করে ।

এর পরে, "MACD"যখন সমন্বয় বজায় রেখে আলতো করে "সিগন্যাল" অতিক্রম করে ঊর্ধ্বমুখী হলে তখন এটি গোল্ডেন ক্রস হিসাবে আবির্ভাব হয় এবং ক্রয় সিগন্যাল ইঙ্গিত করে । অবশেষে "MACD" ঊর্ধ্বগামী হলে এবং তার ইডোহেইকিনছেন"সিগন্যাল"ম্যাকডি এর নিচে অবস্থান করলে অনুমান করতে হবে বাজার শক্তিশালী।তারপরে, "MACD"এর উত্থান মন্থর হলে "সিগন্যাল" অতিক্রম করে নিম্নমুখী হলে তখন এটি ডেড ক্রস হিসাবে আবির্ভাব হয় এবং বিক্রয় সিগন্যাল ইঙ্গিত করে ।

অবশেষে "MACD" ঊর্ধ্বগামী হলে এবং তার ইডোহেইকিনছেন"সিগন্যাল"ম্যাকডি এর নিচে অবস্থান করলে অনুমান করতে হবে বাজার শক্তিশালী।তারপরে, "MACD"এর উত্থান মন্থর হলে "সিগন্যাল" অতিক্রম করে নিম্নমুখী হলে তখন এটি ডেড ক্রস হিসাবে আবির্ভাব হয় এবং বিক্রয় সিগন্যাল ইঙ্গিত করে ।

●পয়েন্টে

① MACDনিচ থেকে উপরের দিকে সিগন্যালকে অতিক্রম করলে ক্রয় সিগন্যাল।

② MACDউপর থেকে নিচের দিকে সিগন্যালকে অতিক্রম করলে বিক্রয় সিগন্যাল।

③হিস্টোগ্রাম জিরো লাইনের উপরে অবস্থান করিলে উর্ধ্বগামী প্রবণতা দেখায় এবং হিস্টোগ্রাম জিরো লাইনের নিচে অবস্থান করিলে নিম্নগামী প্রবণতা প্রবণতাদেখায়।

বিভিন্ন আকৃতির ম্যাকডি ক্রস এর সাথে পরিচিত হই৷

সাধারণ ভাবে ম্যাকডি এবং সিগন্যালের সংযোগস্থলকেই ম্যাকডি ক্রস বুঝায় আবার তার বিভিন্ন আকৃতিও রয়েছে।ম্যাকডি এবং সিগন্যাল ক্রস করেছে বলে সেই পয়েন্ট থেকেই যে ক্রয়-বিক্রয়ের অবস্থান নিতে হবে এমন কোনো সিদ্ধান্ত নিতে বলা হয়নি।কেবলমাত্র ক্রস দিয়ে বিচার করলে সঠিক সিদ্ধান্তে উপনীত হওয়া সম্ভব নয় অবস্থান এবং আকৃতির উপরেও নজরে রাখতে হবে।সুতরাং,নিম্নে বর্ণিত উপযুক্ত ক্রসের অবস্থা এবং আকৃতির বর্ণনা দেওয়া হলো।

・জিরো লাইন থেকে উপরে ডেডক্রস এবং জিরো লাইন থেকে নিচে গোল্ডেন ক্রসের অবস্থান গ্রহণযোগ্য।・জিরো লাইন থেকে দূরবর্তী অবস্থানের ক্রস।

・স্বল্প গভীরতার কৌণিক ক্রস।

ইতিমধ্যে এটি জেনে ফেলেছি যে ক্রস ব্যবহার করার জন্য পূর্বশর্ত হিসাবে জিরো লাইনের অবস্থানগত সম্পর্ক সমন্ধে সচেতন হতে হবে।ম্যাকডি,ইডোহেইকিনছেনের গোল্ডেনক্রস এবং ডেডক্রসের উদয় অবস্থান আগেবাগে খুঁজে বের করে এন্টির (কেনার জন্য প্রবেশ করা) করাই হচ্ছে মৌলিক লক্ষ্য।

জিরো লাইন থেকে উপরে ইডোহেইকিন এর গোল্ডেনক্রস অন্যদিকে জিরো লাইন থেকে নিচে ডেডক্রসের উদয় হবেনা এটাই স্বাভাবিক,কিন্তু উদ্দেশ্য হলো জিরো লাইনের নিচে গোল্ডেনক্রস উদয় হওয়ার পর ,গোল্ডেনক্রস জিরো লাইন ব্র্যাক করে অতিক্রম করার ক্রমিক গতির প্রতি দৃষ্টি আকর্ষণ এবং জিরো লাইনের উপরে ডেডক্রস উদয় হওয়ার পর,ডেডক্রস জিরো লাইন ব্র্যাক করে অতিক্রম করার ক্রমিক গতির প্রতি নজর রেখে গতিবিধি উপলব্ধি করাই হচ্ছে মূল উদ্দেশ্য।

・জিরো লাইন থেকে উপরে ডেডক্রস এবং জিরো লাইন থেকে নিচে গোল্ডেন ক্রসের অবস্থান গ্রহণযোগ্য।

ম্যাকডি এর একটি অসিলেটর সিস্টেমের মতো চরিত্রও রয়েছে,তাই জিরো লাইন থেকে ক্রস যত দূরে অবস্থান করবে ততই বাজার উত্তাল হবে।উত্তাল বলতে শেয়ার অতিরিক্ত ক্রয় বা বিক্রয় হয়ে স্বভাবিক মূল্য থেকে বেশি দূরে মূল্য চলে যাওয়াকে বলে,এই অবস্থা কখনোই অব্যাহত থাকবেনা অবশ্যই স্বভাবিক মূল্যে দর ফিরে আসবে,আর এটাই যদি হয় উত্তাল অবস্থা থেকে স্বভাবিক অবস্থায় ফিরে আসার জন্য ওঁৎ পেতে থাকতে হবে সুযোগের অপেক্ষায়।অন্য কথায় এটাই বুঝায় জিরো লাইন থেকে অনেক দূরে ক্রস অবস্থান করলেই সুবর্ণ সুযোগ।অবশ্য,মূল্য প্রবণতা যদি গতি খুব শক্তিশালী হয়,বাজার আরোও উত্তাল হওয়ায় সম্ভাবনা থাকতে পারে ।

・স্বল্প গভীরতার কৌণিক ক্রস।

ম্যাকডি এবং সিগন্যালের সংযোগস্থলের কৌণিক গভীরতা বেশি হলে পূর্বাভাস নির্ভরযোগ্যতা বৃদ্ধি পাবে

ক্রয় সিগন্যাল এবং বিক্রয় সিগন্যাল উভয়ের লক্ষণ খুব সহজেই উন্মোচন করা সম্ভব কিন্তু এখানে খেয়াল রাখতে হবে যে ম্যাকডি এবং সিগন্যালের সংযোগস্থল খুবই একটি গুরুত্বপূর্ণ পয়েন্ট, সংযোগস্থলের কৌণিক গভীরতা যদি কম হয় তবে বাজার দুর্বল ভেবে নিতে হবে,সেই ক্ষেত্রে বাজার উঠানামা সিদ্ধান্ত নেওয়ার ক্ষেত্রে ধোঁকা খাবার সম্ভাবনা থাকতে পারে। অন্যদিকে সংযোগস্থলের কৌণিক গভীরতা বেশি হলে শক্তিশালী এবং নির্ভরযোগ্য ক্রয় সিগন্যালের সম্ভাবনা রয়েছে।

আগাম গোল্ডেনক্রস এবং ডেডক্রস উদয় হলেই যে ক্রয়-বিক্রয়ের ক্ষেত্রে চুড়ান্ত সিদ্ধান্ত হবে এমনটি নয় ,সংযোগস্থলের কৌণিক গভীরতা বেশি হলেও তারপরেও অন্যান্য সূচক এবং ফান্ডামেন্টালস রেফারেন্সের সহযোগিতা নিয়ে চূড়ান্ত সিদ্ধান্ত নিতে হবে ।

MACDএর ধোঁকাবাজি এড়িয়ে চলুন! খারাপ ক্রস হল ভাল ক্রসের বিপরীত!

অরেঞ্জ কালারের স্থানটি কৌণিক গভীরতা সম্পন্ন একটি সুন্দর ক্রস বলা চলে কিন্তু ক্রসের উতপত্তি স্থানটি একেবারে জিরা লাইনের মাঝখানে অবস্থান করছে।অবশ্যই, এখানে বাজার ধরার একটি সম্ভাবনা আছে,বটে এই অবস্থায় বাজারের উত্তালতা না থাকায় মুনাফা প্রাপ্তির সম্ভবনা খুবই কম।নীল কালারের স্থানটির ক্রসের কৌণিক গভীরতা মৃদু ফলে ম্যাকডি এবং সিগন্যালের ক্রস প্রায় সমতল ভাবে অবস্থান করছে এই অবস্থায় বাজারের প্রাণবন্ততা না থাকাতে বিনিয়োগে না করাটাই উত্তম উপরন্তু, ক্রসের অবস্থান জিরো লাইনের কাছাকাছি,থাকাতে এটি একটি বিপজ্জনক সিগন্যাল।

জিরা লাইন=রেসিস্টেন্স লাইন

MACDএর,সবচেয়ে গুরুত্বপূর্ণ লাইন হচ্ছে জিরো লাইন অবশ্যই বলবো ।কারণ MACD একটি প্রধান টেকনিক্যাল সূচক এই প্রধান টেকনিক্যাল সূচকের সবচেয়ে গুরুত্বপূর্ণ লাইন হচ্ছে জিরো লাইন যাহা অনেক ট্রেডারের নিকট অনেক গুরুত্বপূর্ণ ফলস্বরূপ,এই জিরো লাইন একটি রেসিস্টেন্স লাইন হিসাবে কাজ করে এই রকমক্ষেত্র অনেক লক্ষ করা যায় বিধায় তার এই বৈশিষ্ট্য ব্যবহার করে বিনিয়োগে কাজে লাগানো সম্ভব ।অরেঞ্জ কালারের স্থানে(জিরা লাইন) ম্যাকডি এবং সিগন্যালের ক্রস বাধা প্রাপ্ত হয়ে নিম্নগামী হচ্ছে এই অবস্থায় জিরা লাইনকে রেসিস্টেন্স লাইন হিসাবে গণ্য করিলে বাধা পেয়ে নিম্নমুখী হয়ে অতঃপর গোল্ডেনক্রসের উতপত্তি।

MACD বিশ্লেষণ করার সময় হরিজন্টাল লাইন ব্যবহার করাও কার্যকরী।

MACDঅ্যানালাইসিসের ক্ষেত্রে হরিজন্টাল লাইন ব্যবহার বেশ কার্যকরী।তবে,এককভাবে ব্যবহারের চেয়ে অন্যান্য টেকনিক্যাল সূচকের সংমিশ্রনে ব্যবহার করাটাই উত্তম।চিত্রে MACDদুইটি নীল লাইনের মাঝে রেঞ্জ বাউন্ড তৈরী করেছে। লাল গোল চিহ্নের স্থানে MACD রেসিস্টেন্স লাইনে বাধা প্রাপ্ত হয়ে ডেডক্রসের আবির্ভাব হয়েছে আর এখানেই এন্ট্রির (কেনার জন্য প্রবেশ করা) সুবর্ণ সুযোগ।শুধুমাত্র ক্রস দ্বারা বিচার করিলে,এটি জিরো লাইনের কাছাকাছি বিধায় এন্ট্রি সম্ভব নয়।যাইহোক,হরিজন্টাল লাইন টানার ফলে রেসিস্টেন্স লাইনের অস্তিত্ব আঁচ করতে পারায় জিরো লাইনের কাছাকাছি থাকা সত্ত্বেও এন্ট্রি সম্ভব হয়েছে ।

No comments :

Post a Comment